こんにちはスガヤです。

確かに株式に集中投資すれば利益を最大化できる可能性がありますが、含み損も最大化される可能性もあります。

投資初心者のうちは利益の最大化を狙うより、含み損を少なくしていく事を考えた方が安定した資産運用ができると思います。

自分はインデックス投資や暗号資産に50万円ほど投資をしていますが、実は円建ての個人年金にも7年近く加入しています。

この記事では投資初心者のために、「どうして分散投資をするのか?」という疑問をわかりやすく解説しています。

- 資産運用をしていると強いストレスを負うこともありますが、自分は分散投資をすることで不安やストレスを軽減することができました。

- ハイリターンの株式だけでなく、ローリターンの資産にも分散投資することで「リスクを回避して、安定した資産運用」を行うことができます。

ただし、分散投資をしても投資が必ずうまくいく訳ではありません。

自己責任のもと慎重に判断してください。

分散投資とはリスクを分散し安定した資産運用を目指すこと

投資には必ずリスクが付いてきます。

リスクを予測し、回避するために対策をすることをリスクヘッジといいます。

- 一般的には「リスクとは危険」を意味する言葉

- 保険の場合は「リスク=危険」です

- 金融商品におけるリスクとは「不確実性や不透明さ」のことを言います

投資の格言に「卵を1つのカゴにもるな」というものがあります。

分散投資の目的は、資産を分散させリスクを分割することです。

3種類の分散投資をわかりやすく解説します。

分散投資をすることでリスクを回避することができます。

分散投資には3つの考え方があります。

- 資産の分散

- 地域の分散

- 時間の分散

資産の分散とは値動きの違いに注目すること

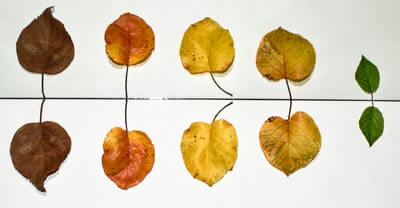

資産の分散は値動きの違いに注目し含み損が最大化しないように分散することです。

すべてに資産が同じ値動きをするわけではありません。

一般的に、株式と債券とでは、経済の動向等に応じて異なる値動きをすることが多い(例えば株式が値上がりするときには債券が値下がりする等)と言われています。

金融庁ホームページ投資の基本より引用

こうした資産や銘柄間の値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせて投資を行うのが「資産・銘柄の分散」の手法です。こうした手法を取り入れることで、例えば特定の資産や銘柄が値下がりした場合には、他の資産や銘柄の値上がりでカバーする、といったように、保有している資産・銘柄の間で生じる価格変動のリスク等を軽減することができます。

「値動きの激しい株式」と「値動きの小さい債券」に分散投資をすることで含み損の最大化を避けることができます。

地域の分散とは地域の経済状況の違いに注目すること

債券の金利は地域によって変わります。

日本の債券に投資するより、海外の債券に投資した方が良い時もあります。

ただし、海外の債券に投資をする時は為替変動によって値動きに違いがあるので注意してください。

投資対象の資産や株式等の銘柄に様々なものがあるのと同様に、投資する対象が存在する地域も日本には限られません。したがって、投資対象の資産や銘柄の価格は、投資の対象となっているものが存在している国や地域の状況、為替変動などによって、様々な値動きをすることになります。

金融庁ホームページ投資の基本より引用

「国内と国外」「先進国と新興国」のように、経済状況が違う地域に分散投資をすることで為替変動のリスクに対応することができます。

時間の分散とは様々な理由で値動きをする価格変動に注目すること

価格変動は、様々な理由で起こります。

値動きを予測することは初心者には無理です。

極端な例ですが、底値で一括投資をしたつもりが、実は「高値づかみ」かもしれません。

「資産・銘柄の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。そこで、一度に多額の投資を行うのではなく、積立投資信託のように、少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドルコスト平均法)の手法です。

金融庁ホームページ投資の基本より引用

ドルコスト平均法を使うことで、高値づかみを避けるだけでなく「平均取得単価」も自然と下げることができます。

万能ではない!分散投資のデメリットをわかりやすく解説します

「分散投資するだけで投資が上手くいく訳ではありません」

もちろん、デメリットも存在します。

それは「大きな利益を出しづらいので、長期投資でないと運用効率が悪くなること」

リスクも分散していますが、リターンも分散しているからです。

- 株式100%の人と比べて、株式と債券5:5で分散投資している人

- 利益が出ると大きいのは株式100%の人です。

- 債権は株式に比べて大きな値動きのない資産なので、リスクが低い資産ですがリターンも低くなります。

分散投資をするとリスクが分散されますが、リターンも分散されてしまうので長期投資でないと運用効率が悪くなります。

簡単にメリットを解説!分散投資の効果

分散投資をしてもリスクがゼロになるわけではありません。

投資には元金保証がないので、最終的には自己責任になります。

「大切なお金なので、安心できる所で運用したいですよね」

でも、1番安心できる所に集中投資するのではなく、色々な資産にお金を分散させる必要があります。

- 株式

- 債券

- 投資信託

- 金

- 預金など

自分の場合は投資信託(オルカン)+暗号資産(イーサなど)+個人年金(円建て)+定期預金と分けて管理をしています。

債権がないことが気になりますが、個人年金も定期預金もリスクがそれほど高くないので、個人的には気に入っています。

自分は投資を始める前から個人年金に加入していたので、投資を始める時にやめようか悩みました。

「最終的には現金にするわけだし無理してやめる必要もないかな」

…と考え、個人年金を投資というより預貯金の延長線と考えました。

個人年金の運用効率について色々な意見がありますが、自分は続けています。

暗号資産やインデックスファンドにも投資をしていますが、「個人年金と定期預金がある」という安心感があるから投資を始めることができました。

長生きリスクがある以上、投資のリスクを避けるだけでなくリターンも考えなくてはいけません。

分散投資の1番メリットって資産形成している人自身が、安心して投資を続けられることだと思います。

自己責任で行なう以上「安心感」は必要です。

分散投資は難しくはない

お金を色んな資産に変えて管理している方が安心感がある。

あくまで一例ですが、「投資信託(バランスファンド、8資産均等型)+定期預金」のシンプルな組み合わせでも良いと思います。

分散投資と言われて預金をイメージする人はあんまりいないと思います。

リバランスや買い増しの話も絡んでくるので「ややこしい話」になりますが、現金資産は必要ですよ。

資産形成している自分が安心感を感じていれば、他人が文句を言うことではありません。

投資を始めても、現金資産を持つことはおすすめです。

コメント